美联储理事巴尔金在7月21日表示,美联储的重点应该是控制通胀,而不是经济增长,近期美国经济存在衰退风险,这意味着已经没有留下任何乐观的余地。

美联储总部大楼

因为,当美联储在1980年代初大举加息时,直接导致了美国经济历史上最痛苦的衰退之一,而7月18日再次出现近22年以来两年期/10年期美债收益率曲线倒置幅度最大的一次就是最新的例证,因为市场消化美联储7月加息75个基点的可能,这将会把美国经济推向崩溃边缘。

而就在7月19日,亚特兰大联储GDPNow模型显示,美国经济预计在第二季度收缩1.6%,比预期更严重的收缩,这将意味着美国经济正式陷入衰退,GDP连续两个月负增长(第一季度收缩1.6%后),这意味着美国经济现在正处于衰退崩溃的边缘。

不断恶化的商业调查、令人失望的消费者支出和急剧下降的消费者信心使得美国经济衰退的恐慌循环仍在继续,使得衰退海啸继续袭击风险资产。

紧接着,准确预测过2008年金融海啸的“末日博士”鲁比尼表示,毫无疑问,现在的美国正走向“债务危机”,可能陷入比之前金融风暴更严重的衰退,这可能导致美国股市下跌50%,并给美国债券带来灾难性的回报率。

据德银分析师数据,截至7月16日,美国国债市场产生了13%的负回报(创下1788年以来的最大跌幅),同时信贷市场各部分的总回报基本也为负,而这也是为什么美国债券收益率正在暴跌的原因。

BWC中文网国际财经团队7月16日这一周通过电话和在线的方式对20多位华尔街交易员的一项最新调查显示,接近9成的受访者认为通胀持续处于40年高位是美国公债面临的最大尾部风险。

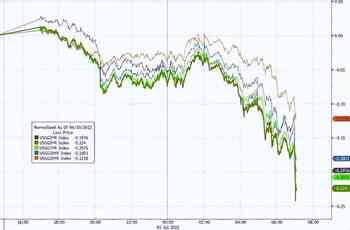

他们表示,随着通胀对冲成本增加以及外国国债估值优势给全球官方机构提供了更多分散美债风险的投资选择,需要出现转向,美债的实际投资回报率可能会从近年来的10%-20%降至5%-6%。正如下图所示,随着美国经济衰退风险飙升,整个美国国债曲线被重新评估为较低。

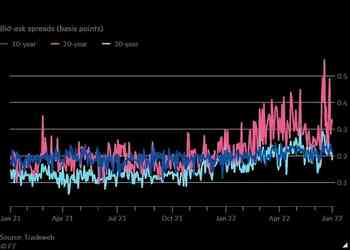

对此,美国银行利率战略主管Mark Cabana在7月18日告诉彭博社称,投资者正在回避20年期的美债,其与30年期美债收益率的差距已经接近36个基点(请参考下图),这将导致23万亿美元的美国国债市场出现扭曲,最终可能会蔓延到作为全球金融基石市场的其他部分。这些都在说明美元资产已经降低了吸引力。

知名趋势预言家Gerald Celente在7月19日再次撰文警告,美债市场风险正在上升,长短期限收益点价差进一步扩大,美债还能得到全球央行持续埋单,可能是美国金融市场重大的风险之一,因为需求疲软使其更难交易,最新的数据正在反馈这种趋势。

美国财政部在7月19日最新公布的数据显示(官方持仓报告会有两个月的延迟惯例),截至2022年5月的17个月内(2021年1月至2022年5月),中国有12个月是在净减持美债,所持美债仓位降至9808亿美元,这也是自2010年5月以来首次跌破1万亿美元,(具体数据细节请参考下图),按月度减持额累计共持续抛售了1537亿美元的美债。

最新数据显示,5月份,中国所持美债环比减少226亿美元,且为连续第6个月减持美债,合计共减持了1001亿美元,此前的五个月,中国分别减持了362亿、152亿、53亿、86亿和122亿美元的美债,其中,5月和4月的抛售量为所有海外美债持有者中的力度最大,中国仍为全球第二大海外美债持有者。

另外,海外美债持有者排名第一的日本也继续大幅减持美债,在5月减持了57亿美元,而在最近7个月内,日本更是抛售高达1209亿美元的美债(具体数据细节请参考下图)。

报告还显示,除中国和日本外,还包括爱尔兰、法国、加拿大、印度、德国、以色列、越南等20多个美债持者也抛售了数额不等美债。

从更长远的时间范围来看,据美国财政部历次公布的报告统计,全球央行已经在过去的48个月有38个月大幅度净抛售了高达1.29万亿美元的美债,其中,全球官方机构在5月份出售了341亿美元的美债,且这种趋势还在继续中。

紧接着,美国石英网站援引经济学家、华尔街投行及一些美债交易员的最新分析汇总认为,随着美元利率上升和通胀持续位于40年高位等风险因素,使得日元兑换美元跌至24年低位的背景下,日本在接下去可能将会继续保持净减持美债的状态,如果不确定性风险增加后,也存在清仓美债可能,这相当于日本在美债市场正在对美国金融发起了下一个珍珠港事件,这样的结果就是日本正在为历史性的美债崩盘做出贡献,使得基准10年期美债收益率一直稳定于3%左右,这在美国经济将进入一场非常快速衰退的背景下将变得更加明确。(完)

声明:《2023中国美债持有量一览表,中国所持美债仓位跌破万亿美元(附2023年最新排行榜前十名单)》一文来源于网络,本文图片、文字、视频等内容版权均归属于其原作者所有。本站承诺不将本文用于任何商业行为,仅为传递知识性正能量信息。本站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们的转载侵犯了您的权利,请及时与我们联系,我们会做删除处理,谢谢。如果您对文章有异议,可在反馈入口提交,或发邮件到1791363168@qq.com处理!