案例背景

案例说明与研究目的

研究调查100家公司2010-2013年关于财务方面的具体数据,这些财务指标维度分别为盈利能力、偿债能力、运营能力、发展能力以及公司治理。其中每个维度分别有几个分析项,但是有些指标是越大越好,有些指标是越小越好。 需要在研究前进行数据处理。

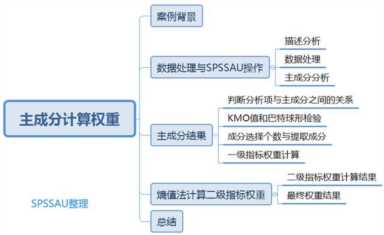

想要调查的数据进行主成分分析,判断主成分与分析项之间的关系得到相应维度,对于二级指标使用熵值法进行求取权重,一级指标由主成分分析得到的相应维度进行计算权重,最后汇总总结。

数据处理与SPSSAU操作

主成分的目的就是用少数几个成分去描述许多指标或因素之间的联系,即将相关比较密切的几个变量归在同一类中,每一类变量就成为一个成分(之所以称其为成分,是因为它是不可观测的,即不是具体的变量),以最少的信息丢失为前提,以较少的几个成分反映原资料的大部分信息。

在进行主成分之前,由于所选取的指标体系中每个指标都有自己的量纲和变动差异性,这样给综合分析建模带来不便,于是我们需要对收集得到的数据进行预处理,以消除量纲和变动差异性的影响。通常对数据进行的处理包括标准化处理(Z-score 法)、正向处理、均值化处理等。

此案例中有些指标需要提前处理,具体指标隶属维度以及指标性质如下,比如资产负责率是逆向指标可以进行逆向化处理或者取倒数;但是取倒数需要分析项的数据大于0,其他指标需要正向化处理,公司治理的2个指标可以做正向化处理也可以做适度化,比如认为指标不是越大越好也不是越小越好,接近于某个值或某个范围内认为更好那就使用适度化,此案例中认为越大越好处理为正向化(也有参考文献做适度化处理,建议以参考文献为主)。

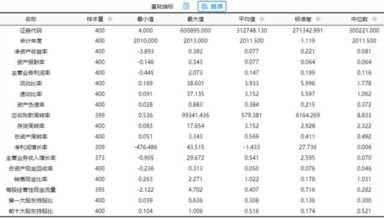

1.描述分析

首先用SPSSAU将分析项进行“描述分析”观察数据的基本情况。发现资产负债率所有数据均大于0,所以进行处理时可以直接“取倒数”。

2.数据处理

然后利用SPSSAU“数据处理”中的“生成变量”进行指标处理(一般正逆向化处理后不需要在进行标准化处理,因为已经正逆向化已经处理了量纲问题,但是取倒数后需要进行标准化处理)。

3.主成分分析

因为案例的预设维度为5所以将分析项拖拽到右侧分析框后,下拉选择成分个数为5。

主成分结果

1.判断主成分与分析项对应关系

使用主成分分析进行信息浓缩研究,首先分析研究数据是否适合进行主成分分析,从上表可以看出:KMO为0.642,大于0.6,满足主成分分析的前提要求,意味着数据可用于主成分分析研究。以及数据通过Bartlett 球形度检验(p<0.05),说明研究数据适合进行主成分分析。

成分与对应项之间的关系:

一般情况下,如果16项与5个成分之间的对应关系情况,与专业知识情况不符合,比如第一项被划分到了第一个主成分下面,此时则说明可能这项应该被删除处理,其出现了‘张冠李戴’现象。因而在进行分析时很可能会对部分不合理项进行删除处理。除此之外,也有可能会出现‘纠缠不清’现象。

“张冠李戴”

一般情况下,如果16项与5个成分之间的对应关系情况,与专业知识情况不符合,比如第一项被划分到了第一个主成分下面,此时则说明可能这项应该被删除处理,其出现了‘张冠李戴’现象。例如案例中的“应收账款周转率”应该属于成分2是分析时被划分到别的成分中。

“纠缠不清”

除了“张冠李戴”现象,有时候会出现‘纠缠不清’现象,比如案例中的“净资产收益率”可归属为成分1,成分2,同时也可归属到成分3,这种情况较为正常(称作‘纠缠不清’),需要结合实际情况处理即可,可将该项删除,也可不删除,这时,分析带有一定主观性。

主成分分析是一个多次重复的过程,比如删除某个或多个题项后,则需要重新再次分析进行对比选择等。最终目的在于:成分与分析项对应关系,与专业知识情况基本吻合。

Step1: 第一次分析

本例子中共16个分析项,此16个分析项共分为5个维度,因此在分析前可主动告诉SPSSAU,此16项是五个维度,否则SPSSAU会自动判断多少个成分 (通常软件自动判断与实际情况有很大出入,所以建议主动设置成分个数)。如下图:

从上图中可以看出:

“流动比率”、“速动比率”以及“资产负债率”这3项,它们全部对应着成分1,共同度均高于0.4,说明此3项应该同属于一个维度,即逻辑上这3项,并没有出现 “张冠李戴”现象。但是有出现“纠缠不清”的情况。暂不处理。

“应收账款周转率”、“存货周转率”、“总资产周转率”它们对应着成分2,但应收账款周转率共同度小于0.4所以需要删除处理。

“净资产收益率”、“资产报酬率”以及“主营业务利润率”共3项,此3项均对应着成分3,此3项并没有出现‘张冠李戴’问题,但是出现了“纠缠不清”。

“第一大股东持股比”和“前十大股东持股比”共2项,它们全部对应着成分4,也没有出现“纠缠不清”的现象。

“净利润增长率”、“主营业务收入增长率”、“总资产现金回收率”、“销售现金比率”以及“每股经营性现金流量”共5项,当他们对应成分5, “主营业务收入增长率”、“总资产现金回收率”以及“每股经营性现金流量”出现“张冠李戴”进行删除处理。

总结上述分析可知:“主营业务收入增长率”、“总资产现金回收率”以及“每股经营性现金流量”这三项出现“张冠李戴”,应该将此三项删除;“应收账款周转率”共同度小于0.4需要删除处理,而其他出现“纠缠不清”现象的,暂时不处理(进行关注即可)。重新分析如下。

Step2: 第二次分析

从上图可知 “主营业务利润率”出现‘张冠李戴’现象,应该删除,以及“资产收益率”、“资产报酬率”等出现‘纠缠不清’现象,暂不处理,但应该给予关注。总结可知:应该将“主营业务利润率”先删除后再次进行第3次分析。

Step3: 第三次分析

将“主营业务利润率”删除后进行分析如下:

从上图可知

除了“流动比率”、“速动比率”以及“资产负债率”这3项,“净利润增长率”、“销售现金比率”这两项,其余的项均存在“纠缠不清”的现象,但考虑到成分下只余下两项,因而表示可以接受,主成分析分析结束。

2.KMO值和巴特球形检验

使用主成分分析进行信息浓缩研究,首先分析研究数据是否适合进行主成分分析,从上表可以看出:KMO为0.605,大于0.6,满足主成分分析的前提要求,意味着数据可用于主成分分析研究。以及数据通过Bartlett 球形度检验(p<0.05),说明研究数据适合进行主成分分析。

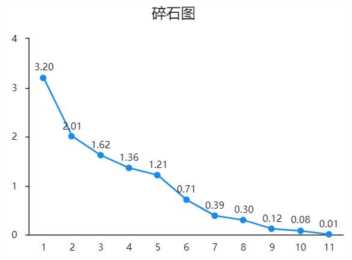

3.成分选择个数与提取成分

当数据确定可以使用主成分分析后,下一步确定主成分成分选择个数。

上表格针对主成分提取情况,以及主成分提取信息量情况进行分析,从上表可知:主成分分析一共提取出5个主成分,特征根值均大于1,此5个主成分的方差解释率分别是29.083%,18.253%,14.734%,12.376%,11.033%,累积方差解释率为85.479%。(提示:如果主成分提取个数与预期不符,可在分析时主动设置主成分个数)。另外,本次分析共提取出5个主成分,它们对应的加权后方差解释率即权重依次为:29.083/85.479=34.02%;18.253/85.479=21.35%;14.734/85.479=17.24%;12.376/85.479=14.48%;11.033/85.479=12.91%;同时SPSSAU还提供了碎石图帮助研究者判断主成分提取个数。

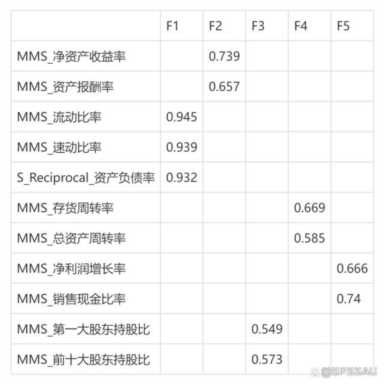

已经确定了成分选择个数经过分析得到载荷系数矩阵如下:

从结果中可以看出,主成分1中反映“流动比率”、“速动比率”以及“资产负债率”共3个指标的信息,它们主要反映了公司的偿债能力。主成分2中反映了“净资产收益率”、“资产报酬率”共2项它们主要反映了公司的盈利能力,主成分3中反映了“第一大股东持股比”和“前十大股东持股比”共2项,它们主要反映了公司治理能力,主成分4中反映了“存货周转率”、“总资产周转率”共2项,它们主要反映了公司运营能力,主成分5中反映了“净利润增长率”、 “销售现金比率”,它们主要反映了公司发展能力。

整理表格如下:五个成分的名字分别叫F1偿债能力、F2盈利能力、F3治理能力、F4运营能力以及F5发展能力。

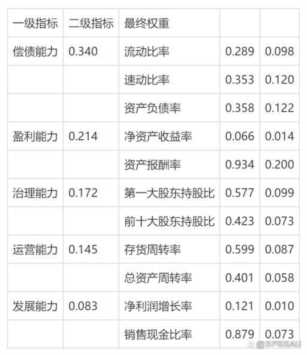

4.一级指标权重计算

利用方差解释率归一化得到各个维度的权重:成分1权重:0.291/0.855=0.340;成分2权重:0.183/0.855=0.214;成分3权重:0.147/0.855=0.172,成分4权重0.124/0.855=0.145,成分5权重0.110/0.855=0.083。

到此,主成分分析结束,上述主成分分析的目的是进行判断主成分与分析项之间关系,进行重复分析,删除不满足分析的分析项,描述相应的五个维度,利用方差解释率计算五个一级指标的权重。接下来利用SPSSAU熵值法计算二级指标权重得到权重后进行最后的权重计算。

熵值法计算二级指标权重

1.二级指标权重结果

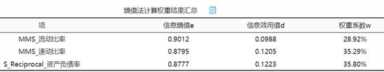

将主成分分析确定的最终11个二级指标利用SPSSAU进行熵值法,因为11项是五个维度下的指标所以重复进行五次熵值法分析,得到偿债能力二级指标的权重如下:

使用熵值法对MMS_流动比率等总共3项进行权重计算,从上表可以看出:MMS_流动比率, MMS_速动比率, S_Reciprocal_资产负债率总共3项,它们的权重值分别是0.289, 0.353, 0.358。并且各项间的权重相对较为均匀,均在0.333附近。

盈利能力的二级指标权重如下:

使用熵值法对MMS_净资产收益率等总共2项进行权重计算,从上表可以看出:MMS_净资产收益率, MMS_资产报酬率总共2项,它们的权重值分别是0.066, 0.934。各项间的权重大小有着一定的差异,其中MMS_资产报酬率这项的权重最高为0.934,以及MMS_净资产收益率这项的权重最低为0.066。

治理能力的二级指标权重计算:

用熵值法对MMS_第一大股东持股比等总共2项进行权重计算,从上表可以看出:MMS_第一大股东持股比, MMS_前十大股东持股比总共2项,它们的权重值分别是0.577, 0.423。并且各项间的权重相对较为均匀,均在0.500附近。

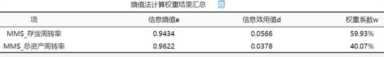

运营能力的二级指标权重计算

使用熵值法对MMS_存货周转率等总共2项进行权重计算,从上表可以看出:MMS_存货周转率, MMS_总资产周转率总共2项,它们的权重值分别是0.599, 0.401。并且各项间的权重相对较为均匀,均在0.500附近。

发展能力的二级指标权重计算

使用熵值法对MMS_净利润增长率等总共2项进行权重计算,从上表可以看出:MMS_净利润增长率, MMS_销售现金比率总共2项,它们的权重值分别是0.121, 0.879。各项间的权重大小有着一定的差异,其中MMS_销售现金比率这项的权重最高为0.879,以及MMS_净利润增长率这项的权重最低为0.121。

2.最终权重结果

比如,计算出一级指标权重分别为0.340、0.214、0.172、0.145以及0.083。二级指标流动比率权重为0.289,则流动比率最终权重值为0.340*0.289=0.098。根据权重结果可以发现“偿债能力”占比较大在公司决策时可以重点关注。

声明:《资产报酬率计算公式,数据处理与SPSSAU操作(附2023年最新排名榜单)》一文来源于网络,本文图片、文字、视频等内容版权均归属于其原作者所有。本站承诺不将本文用于任何商业行为,仅为传递知识性正能量信息。本站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们的转载侵犯了您的权利,请及时与我们联系,我们会做删除处理,谢谢。如果您对文章有异议,可在反馈入口提交,或发邮件到1791363168@qq.com处理!